回顾2019年三季度,行业整体成本下降,受益于需求有所回升,各纸种产品价格环比下降幅度不及成本降幅,造纸行业盈利环比有所改善,但产品价格同比下降明显,盈利空间同比有所收窄。

展望四季度,预计供给端环比保持稳定,除生活用纸需求提前释放外,主要纸种包装纸和文化纸进入旺季,供需有所改善,预计价格环比提升;受废纸库存低位及下游需求提升的影响,主要原材料废纸价格小幅上涨,供需关系环比改善及高库存共同作用于木浆价格,木浆价格维持低位震荡,整体看,行业四季度盈利空间环比改善。因前三季度行业盈利空间收窄幅度较大,维持2019年全年造纸行业景气度走低的判断。

行业整体信用风险相对稳定,关注行业内无进口废纸配额的企业。

一、行业要闻回顾

1、新闻:10月17日,固废中心公示了前13批次进口类申请明细表,共核准79家造纸企业,合计1,070万吨进口废纸额度,约占2018年同期的59%,同比下降超40%。

点评:受环保力度的持续严格以及禁废令的实施影响,废纸进口审批额度自2017年以来大幅缩减,其中2017年废纸配额发放3,117万吨,2018年骤降至1,828万吨,同比下滑41.35%。根据2018年7月发布的《中华人民共和国固体废物污染环境防治法(修订草案)》,力争到2020年底前,基本实现固废零进口,预计2019年废纸进口审批额度大概率缩减。从2019年前三季度核定的外废进口总额1,029万吨看,较去年同期下降超35%。具体各季度看,2019年1~3季度进口废纸配额分别为554万吨、269.90万吨和205.39万吨,成阶梯下降趋势。根据2019年外废整体审批额度或呈现逐季度缩减的节奏,预计2019年四季度审批额度将进一步减少,2019年全年审批额度在1,250万吨左右。

二、行业景气度

(一)行业需求回顾与展望

因无消费量数据,同时进口规模较小,库存数据未知,因此造纸行业表观消费量数据用产量数据代替。

2019年三季度,包装纸、文化纸和生活用纸销量同比分别提升7.13%、2.93%和6.25%,造纸行业整体需求同比增长5.64%,延续进入2019年以来逐季度好转的趋势。

2019年四季度,包装纸方面,社会消费品零售总额增速持续承压,但考虑去年同期较低的基数及2020年春节较早刺激需求,预计包装纸需求同比仍呈现增长趋势。文化纸受宏观经济增速放缓影响广告投放量持续减少,但党建宣传等带动文化用纸需求持续上涨,同时考虑去年同期基数偏低,四季度需求同比亦有所增长。因生活用纸需求具有一定刚性,预计生活用纸需求同比基本维持。

环比方面,三四季度为包装纸的传统旺季,外加2020年春节提前刺激需求,四季度包装纸需求或环比小幅上涨。四季度为文化用纸的传统旺季,2020年春季教材教辅需求的刺激、元旦和春节备货带动社会需求提升、党建宣传氛围依然维持热烈,预计文化纸需求环比增长。因春节提前刺激备货需求提前至三季度,预计生活用纸需求四季度或有所回落。

2019年前三季度,包装纸、文化纸和生活用纸销量同比分别提升1.89%、降低3.16%和提升0.08%,造纸行业整体需求同比增长0.35%。结合上述四季度需求分析,对2019年造纸行业需求增速预测值由-5%~-2%调整至0~3%。

(二)行业供给回顾与展望

2019年三季度,博汇纸业二期年产75万吨高档包装纸产能9月18号投产,玖龙、山鹰纸业产能投放推迟,其余产能释放慢于预期,而中小产能亦有一定规模的退出,三季度供给端环比保持相对稳定。

四季度,虽行业计划投产产能规模较大,但考虑供给侧改革、环保力度持续严厉以及市场竞争激烈,参考近年行业内产能推迟投产的表现,原预计2019年投产的山鹰和玖龙合计约180万吨产能存较大推迟投产可能,整体产能释放低于预期。同时考虑仍有部分中小产能退出,预计四季度行业供给环比保持相对稳定。但考虑到一季度去产能力度较大,预计2019年全年产能低于去年水平。

(三)行业成本回顾与展望

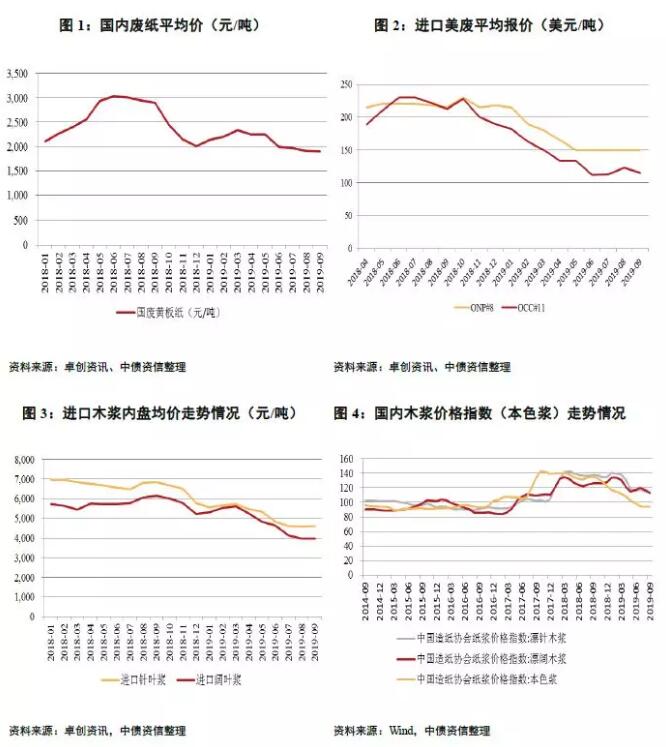

2019年三季度,废纸方面,主要受国废回收量加大影响,三季度国废黄板纸平均价同比和环比分别下降34.80%和11.20%。中国进口外废减少导致外废供应商库存增加,外废价格延续2018年四季度以来的下行趋势,三季度外废价格同比和环比分别下降逾30%和3%。价差方面,进入2019年以来,人民币兑美元汇率大幅贬值及国废价格大幅下降,导致国废与外废的价差收窄,三季度价差环比收窄约200~235元/吨,同比大幅收窄约350~600元/吨。整体看,2019年三季度废纸成本同比和环比继续下降。木浆方面,针叶浆、阔叶浆和本色浆分别同比下降31%、33%和30%,环比下降12%、18%和8%。能源方面,天然气全国市场价和环渤海动力煤秦皇岛港山西优混(Q5500K)平仓价平均价分别同比和环比下降21.59%、10.50%和6.79%、3.83%。行业整体成本下降。

四季度,废纸方面,造纸行业需求有所改善,且截至三季度末废纸库存处于低位,或对废纸价格形成支撑,预计四季度废纸价格环比有所上涨,但因前三季度降幅较大,预计2019年全年废纸价格下降。木浆方面,国际木浆供给过剩,库存高位,部分国外浆企持续通过限产减少供应。三季度木浆价格已跌至现金成本线,四季度厂家通过继续降价去库存的概率不大。加之四季度为国内文化纸的传统旺季,对木浆的需求将环比增加。供需关系环比改善及高库存共同作用于木浆价格,预计木浆价格将维持三季度的低位震荡趋势。考虑去年四季度废纸和木浆价格基数较高,原材料成本同比仍将下降,2019年全年原材料成本下降。能源方面,煤炭价格环比下滑,天然气价格环比变化不大,2019年全年能源成本下降。整体看,2019年全年预计造纸行业成本下降明显。

(四)行业价格回顾与展望

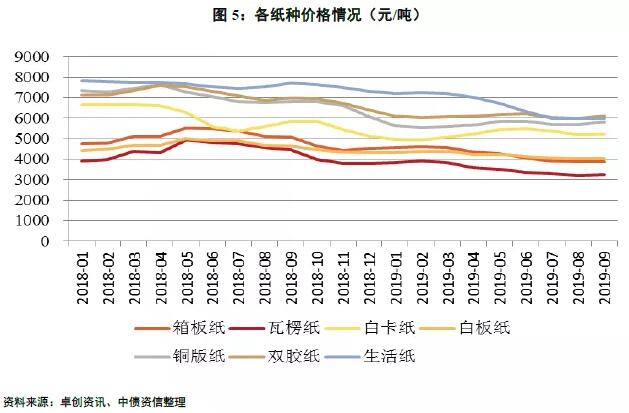

2019年三季度,主要受成本端下降影响,各纸种价格持续下滑,但下滑幅度有所不同,按下滑幅度由大到小依次为生活用纸、箱板纸、瓦楞纸、白板纸、白卡纸、双胶纸和铜版纸。

四季度,箱板瓦楞纸方面,四季度仍是箱板瓦楞纸的传统销售旺季,需求环比小幅上涨,供给端或稳定,预计供需关系有所改善,且废纸价格预期提升,箱板瓦楞纸价格环比上涨。但考虑前三季度价格下降幅度较大,预计四季度均价低于上年同期。白卡纸方面,行业四季度无新增产能投放,但富阳白板纸214万吨的落后产能关停方案逐步落实使得白卡纸替代效应或逐步显现,且四季度仍为白卡纸的传统旺季,供需关系有所改善。同时考虑主要厂家APP、太阳纸业、博汇纸业、晨鸣纸业等继续提价,外加成本推动,预计白卡纸均价环比上升的可能性较大,但均价低于上年同期。文化纸方面,成本端木浆维持低位震荡,供给端2019年无文化纸产能投放,四季度北方环保或导致部分产能停产,且四季度迎来文化纸旺季,供需关系有望改善。同时晨鸣等厂家陆续发布11月份涨价函,预计铜版纸和双胶纸均价环比提升,但均价同比仍下降。生活用纸方面,四季度预计中顺洁柔和金红叶各有10万吨的产能投产,但对四季度的实际供应有限。需求受三季度提前消费影响或有所回落,预计四季度生活用纸均价环比和同比均将下降。

(五)行业景气度回顾与展望

三季度,行业整体成本下降,受益于需求有所回升,各纸种产品价格环比下降幅度不及成本降幅,造纸行业盈利环比有所改善。产品价格同比下降明显,盈利空间同比有所收窄。

如上述所述,四季度行业整体盈利空间环比或略有改善。但考虑前三季度行业盈利空间收窄幅度较大,维持2019年全年造纸行业景气度走低的判断。